「貯金になる家」「消費する家」

江東区 D-LINEアールツーホーム リニューアル仲介通信

貯金になる家であるのか、消費する家であるのかは結果論ではありません。その家が10年後にいくらで売れるかを正確に予測することは難しいのですが、住宅購入時に資産価値を毀損してしまう買い方かどうかを判断することは容易です。今回から数回に分けてD-LINEアールツーホームが提案する賢い住宅購入「資産価値が減りにくい住宅」についてご説明いたします。

住宅ローンを単なる支出と考えていませんか?

住宅は一生に一度の大きな買い物と言われます。一所懸命働いて住宅ローンを返済し、完済した頃には家はボロボロ、売っても二束三文…。これからの人口減・家余り時代においては、二束三文でも買い手がつかない結果も考えられます。これでは確かに二度・三度と家を買うことはできません。

他方で買った値段で売れるとしたらどうでしょう。住宅ローン返済は「資産の積み立て」になります。バブル期のような夢の話ではなく、現実的に選択可能な資産防衛手段です。

他方で買った値段で売れるとしたらどうでしょう。住宅ローン返済は「資産の積み立て」になります。バブル期のような夢の話ではなく、現実的に選択可能な資産防衛手段です。

「消費する家」「貯金になる家」

4,000万円で買った家を10年後に売却すると仮定します。住宅ローンの返済は月々約12万円です。10年間で支払った利息は約530万円、10年後の残債は約3,060万円になります。

もし売却価格が2,500万円だったとしたら、失った資産は約2,030万円(売却損2,000万円+利息530万円)です。これは月々約16.9万円で住んでいたことと同等で、ローン返済額とくらべても大赤字です。しかも560万円ものローン残債となります。これが「消費する家」です。

もし売却価格が2,500万円だったとしたら、失った資産は約2,030万円(売却損2,000万円+利息530万円)です。これは月々約16.9万円で住んでいたことと同等で、ローン返済額とくらべても大赤字です。しかも560万円ものローン残債となります。これが「消費する家」です。

もし10年後に3,500万円で売れるとしたら、失った資産は約1,030万円(売却損500万円+利息530万円)です。これは月々約8.6万円で住んでいたことと同等で、ローンを完済しても440万円現金が残ります。つまり家を買ったのに10年間で440万円貯金したことになります。これが「貯金になる家」です。

ここで言う「消費する家」は新築購入の典型的な事例で、「貯金になる家」は中古購入の典型的な事例です。消費する家は残債の影響で住み替えが困難であるのに対し、貯金になる家は残債がないので、住み替えしやすいという点でも大きな違いがあります。

「消費する家」を勧めるこれまでの住宅業界 「貯金になる家」を実現するためのD-LINEアールツーホーム

宅業界ではよく「新築と中古どちらがいいですか?」という質問をします。答えは簡単です。誰しもお金があるなら新築に住みたいものです。「消費する家と貯金になる家どちらがいいですか?」と問われればいかがでしょう。これも答えは明確です。誰もが「貯金になる家がいい」と答えるでしょう。

新築は購入金額の10%~20%を購入時に瞬間的に毀損し、マンションは築15年、戸建ては築20年にかけて物凄い勢いで資産価値を減らしてしまう、実に贅沢な買い方です。また、住宅の資産価値はある程度の年数で底を打ち、以降はならだかに推移することもわかっています。残念ながら現在の住宅業界は「消費する」買い方に消費者を誘導しているのが事実です。

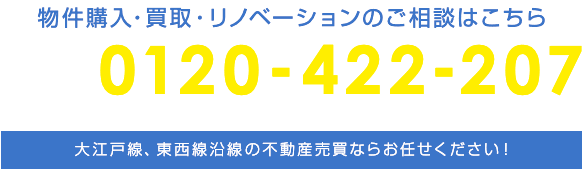

住宅購入のタイミングは今後の人生を左右する大きな岐路に立っていると言っても過言ではありません。資産防衛として中古住宅の検討は有効な手段です。そしてD-LINEアールツーホームは「貯金になる家」を実現するためのサービスです。私たちは安心してお取引していただくために徹底した情報開示に務めています。お気軽にご相談ください。

■不動産の資産価値を即座に判断

セルフインスペクションアプリ「SelFin」

https://self-in.com/ (ご利用は無料です)

D-LINE アールツーホーム https://d-line.tokyo/