【令和版】マンションを相続しても相続税はかからない?手続きや評価額、売却や名義変更の仕方を解説

「マンションを相続するけど、相続税はかからないってホント?」

「相続の手続きの仕方や売却方法は?」

マンションなどの不動産を相続した場合、相続税の支払いや手続きに対して不安に思う人は大勢います。ですが、実際は相続税がかかる人の割合は少数です。

そこで今回は「相続税がかからないケース」や「評価額や相続税の計算方法」、「申告までの手続きの流れ」や「売却時の注意点」をわかりやすく解説します。

【コラムでわかること】

- 相続税がかかる人の割合

- 相続後の手続きの流れ

- マンションの評価額や相続税の計算方法

- 中古マンションを売却する際の注意点

~table of contents~

マンションの相続税はかからない?

マンションを相続した場合、支払う相続税が高額にならないか不安になりますよね?

ですが、マンションを相続しても「基礎控除」や「配偶者控除」などを利用することで相続税がかからないケースが多くなります。

実際に相続税の課税対象になった人は、令和元年の国税庁の調査ではたったの「8.3%」です。つまり「91.7%」は相続税がかからないということです。

参考サイト:国税庁 相続税の申告

基礎控除額の計算方法

基礎控除とは相続した遺産から最初に引かれる控除額のことです。基礎控除額内であれば相続税はかからず申告も必要ありません。

【基礎控除の計算方法】

3,000万円+法定相続人×600万円=基礎控除額

【例:妻1人 子ども2人の場合】

3,000万円+3×600万円=4,800万円

相続するマンションや現金、その他の財産すべて含めた金額から基礎控除額を引きます。上記の例の場合、遺産総額が4,800万円以内であれば相続税はかかりません。

「配偶者控除」や「小規模宅地等の特例」

基礎控除以上であっても「配偶者控除」を利用すればなんと「1.6億円」まで相続税がかかりません。

また、「小規模宅地等の特例」を利用すれば土地に対して「居住用80%」「賃貸用50%」まで評価額を大幅に下げることができます。

注意点としてこれらの優遇制度を利用する場合、相続税がかからなくても申告が必要になります。

マンションを相続する流れや手続き方法は?

被相続人が亡くなった場合、マンションを相続するための手続きが必要になります。

【手続きの流れ】

①遺産の総額を確認

②相続人の人数を確認

③遺産分割協議

④所有権移転登記(名義変更)

➄相続税の申告

遺産の総額を確認

マンション以外にも現金や株、自動車や土地など遺産が総額いくらになるのか確認します。

注意点は、借金や住宅ローンの残債などの「マイナスの相続」がないかを確認することです。マイナスが多ければ「相続放棄」を検討することになります。

相続放棄の期限は「死亡を知ってから3カ月以内」です。

相続人の人数を確認

財産をわけるためにも相続人の人数を確認します。「戸籍謄本」で調べることができます。

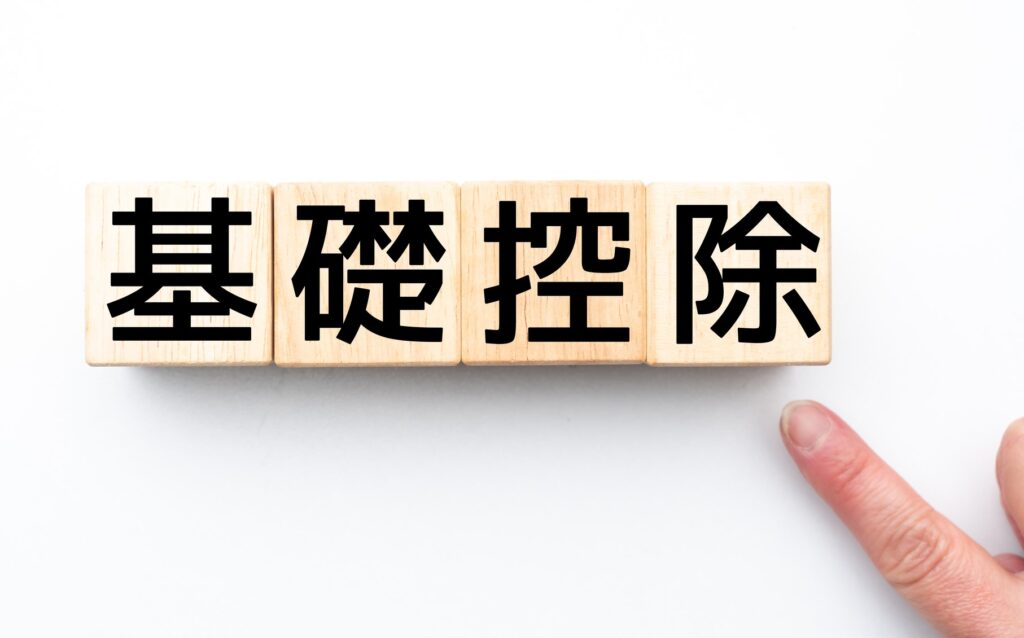

遺産分割協議

法定相続人が複数人いる場合には「遺産分割協議」をおこないます。マンションなどの不動産の場合、4つの方法があります。

【分割方法】

- 現物分割

- 代償分割

- 換価分割

- 共有

①現物分割

マンションを1人が相続し、現金や株を他の相続人たちがそれぞれ相続する分割方法です。一番簡単ですが、平等性にかけるため後々トラブルになりやすいデメリットがあります。

②代償分割

マンションを1人が相続し、多い分を現金で他の相続人に支払う方法です。マンションを相続する相続人が資産に余裕がある場合に適した方法です。

③換価分割

マンションを売却して現金にし、相続人たちで平等にわける方法です。一番平等性がありトラブルになりにくい分割方法です。

④共有名義

分割せずにマンションを複数人で共有して所有する方法です。分割する手間が省けますが「1人で売却できない」「将来相続が複雑化する」などデメリットが大きい方法です。

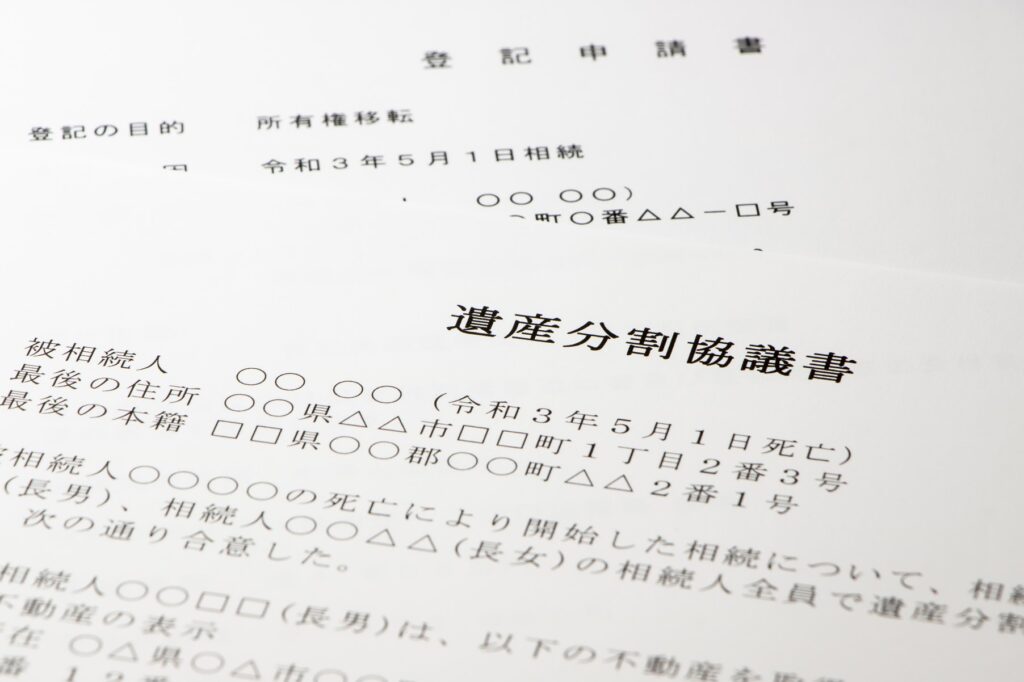

所有権移転登記(名義変更)

マンションの所有者を「被相続人」から相続した人へ「所有権移転登記」をおこないます。

所轄の「法務局」へ「登録免許税」を納付し「所有権移転登記=名義変更」することになります。

相続税の申告

相続税を納めるためには「税務署」へ申告する必要があります。

期限は「被相続人の死亡を知った日の翌日から10カ月以内」です。

相続したマンションの評価額の計算方法

マンションがいくらの価値なのか「評価額」を算出します。評価額がわかることで相続税の計算ができるようになります。

「建物の評価額」+「土地の評価額」=「マンションの評価額」です。

土地の評価

国税庁が出している「相続税路線価」を用いて計算します。

1平方メートルを1000円単位で記載されており、路線価で「120」は「12万円」です。

【計算方法】

マンション全体の敷地面積×路線価×持分割合=土地の評価

参考サイト:①国税庁 財産評価基準書 ②国税庁 路線価図の説明

建物の評価

建物部分は、毎年4月頃に郵送される「納税通知書」で「固定資産税評価額」を簡単に確認することができます。

「家屋」の項目を確認してみましょう。

相続税の計算方法

マンションの評価額がわかれば次に相続税の計算をすることができます。

いくつかのステップがあるので順番に解説します。

【相続税の計算方法】

(マンションの評価額-控除額)×法定相続分×税率=相続税

相続税計算のための「6ステップ」

【例 妻1人 子ども2人 マンションの評価額6000万円の場合】

ステップ①基礎控除額を確認しよう

基礎控除額=3000万円+(3人×600万円)=4800万円

ステップ②評価額から基礎控除額を引こう

6000万円(評価額)-4800万円(控除額)=1200万円(課税対象)

ステップ③妻と子どもそれぞれの法定相続分の割合をかけよう

妻:1200万円×0.5(法定相続分)=600万円

子ども:1200万円×0.25(法定相続分)=300万円(子ども1人に対して)

ステップ➄妻は「配偶者控除」を利用しよう

600万円-1.6億円(配偶者控除)=0円

ステップ⑥子どもは相続税率をかけよう

300万円×10%(相続税率)=30万円

上記の例であれば6000万円のマンションを相続しても子ども1人に対して30万円の相続税がかかるのみということです。

※相続税率は下記の速算表を参考にしてください。

相続税の速算表

| 法定相続人に対する遺産 | 税率 | 控除額 |

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

参考サイト:国税庁 相続税の税率

相続したマンションを売却する場合の注意点

相続したマンションに「誰も住む予定がない」「現金に換えたい」場合には売却する方法があります。

売却時の注意点をご紹介します。

売却にも費用がかかる

マンション売却には費用がかかります。「仲介手数料」「登記費用」「税金」「司法書士へ報酬」「不用品処分費用」などです。

一般的に中古マンション売却にかかる諸費用は売却額の「5%~7%」と言われています。

自己判断でリフォームしない

リフォームしてもなかなか売れず、逆にリフォーム代金を損する恐れがあります。リフォームするかは必ず専門家の意見を聞いてからおこなうようにしましょう。

売却を依頼する際に中古マンションリフォームの実績がある不動産会社なのか確認することが大切です。

売れないからといって放置しない

マンションを放置すると「資産価値が下がる」「維持管理にお金がかかる」「無駄な固定資産税を払い続ける」などデメリットが多くなります。

中古マンション売却に強い不動産会社に早めに相談してみましょう。

まとめ

マンションを相続しても基礎控除などを利用することで相続税がかからないケースが多くなります。

誰も住まない場合には、中古マンションのリフォームも含めた総合的な相談ができる不動産会社に相談してみましょう。売却に向けてよりスピーディーな対応を受けやすくなります。

中古マンションの売却をご検討中であればD-LINEにお任せください

建築会社からスタートしているD-LINEは、江東区、墨田区、中央区など都内の湾岸エリアを中心に、不動産仲介とリノベーションを高品質に、ワンストップでご提供することが可能です。不動産とリノベーション、両方の知識と業務ができる専門スタッフが、お客様のお手伝いをさせていただきます。

リフォームやリノベーションから資金計画のシミュレーションまで総合的にアドバイスいたしますのでお気軽にご相談ください。

当社ou2(オーツー)株式会社は、木造注文住宅(クレバリーホームfor Tokyo)、リフォーム(アールツーホーム)、3-8階建て鉄骨住宅(M-LINE)、不動産・リノベーション(D-LINE)など総合住宅サービスをご提供しています。

住宅のお悩み・疑問・お困りごとなど、お気軽にお声がけください。